Descubra a melhor maneira de calcular a depreciação de ativos fixos com uma planilha de Excel fácil de usar. Aprenda também algumas dicas sobre ativo fixo e contabilidade.

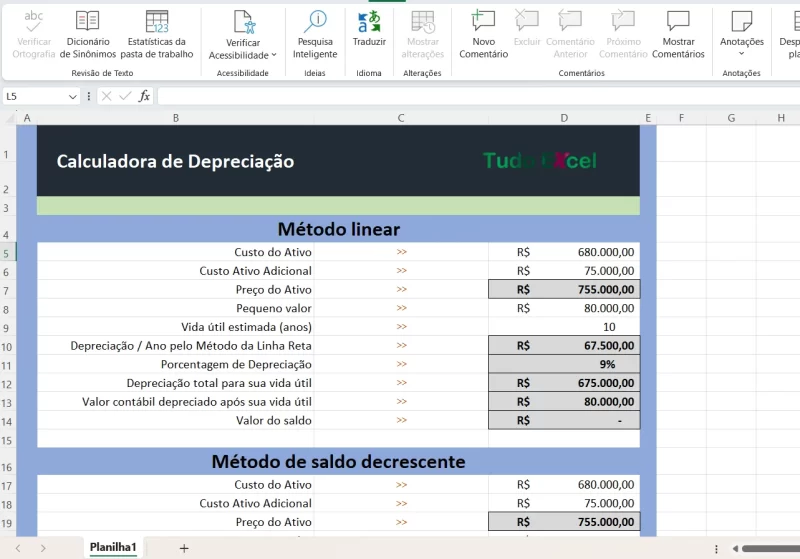

Para calcular a depreciação de bens ou ativos fixos você pode usar várias maneiras no Excel, mas eu fiz uma planilha que mostra o cálculo com o método linear e também o método de saldo decrescente. Esta planilha está disponível para baixar gratuitamente e usar.

Índice

- Baixe a planilha para calcular a depreciação

- Depreciação Linear

- Depreciação de saldo decrescente

- Você também pode encontrar outra maneira e funções do Excel para calcular a depreciação.

- O que é depreciação de ativos fixos e como calcular

- Entendendo a depreciação de ativos fixos

- Como calcular a depreciação de ativos fixos

- Conclusão

- Perguntas frequentes

Baixe a planilha para calcular a depreciação

Clique no botão abaixo e baixe gratuitamente a planilha para calcular a depreciação de ativos fixos em sua empresa ou seu pequeno negócio.

Depreciação Linear

A depreciação linear é o tipo mais básico de depreciação. Este método deprecia um ativo por um valor fixo por período, ao longo da vida útil do ativo.

É importante usar a função DPD para calcular a depreciação linear no Excel durante um único período da vida útil de um ativo. A depreciação do ativo em um número especificado de períodos pode ser facilmente calculada multiplicando-se a depreciação de período único calculada pelo número de períodos.

Exemplo de função DPD do Excel em uma planilha para calcular a depreciação linear

Se você tiver um ativo que custou R$ 1.000 e tem um valor residual de R$ 100 após 5 anos, você pode calcular a depreciação linear anual do ativo da seguinte maneira:

=DPD(1000;100;5)

Onde o resultado é 180.

Ou seja, usando uma planilha para calcular a depreciação com método linear, a depreciação anual do ativo é R$ 180,00.

Depreciação de saldo decrescente

O método de depreciação de saldo decrescente é um método de depreciação acelerada em que, para cada período de vida útil de um ativo, o valor calculado do é reduzido por uma porcentagem fixa do valor do ativo no início do período atual.

A função BD do Excel usa o método de saldo decrescente para calcular a depreciação de um ativo durante um período especificado.

Exemplo de função de banco de dados do Excel

Se você tiver um ativo que custou R$ 1.000 e tem um valor residual de R$ 100 após 5 anos, você pode calcular a depreciação do saldo decrescente do ativo durante o ano 1 da seguinte maneira:

=BD(1000;100;5;1)

E o resultado é 369,00 - usando a planilha para calcular a depreciação com a função BD.

Ou seja, usando o método do saldo decrescente, a depreciação do ativo durante o ano 1 é de R$ 369,00.

- Consulte a página da função Excel BD para obter mais detalhes e exemplos dessa função.

Você também pode encontrar outra maneira e funções do Excel para calcular a depreciação.

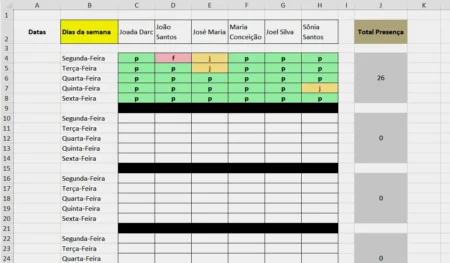

planilha de ativo fixo

Por exemplo:

Saldo de declínio duplo (BDD)

O método de saldo decrescente duplo é um dos métodos acelerados usados quando o valor de um ativo é depreciado duas vezes mais do que o método linear.

A função do método de saldo decrescente duplo no Excel é o BDD. Diferente da função anterior, você pode alterar em que base a função BDD calcula a depreciação. Ele pode calcular a depreciação de um ativo no saldo de declínio duplo ou outra base para um período especificado.

A função precisa dos custos iniciais e de salvamento do ativo, sua vida útil e os dados do período por padrão. Opcionalmente, você pode fornecer um valor de fator para determinar a taxa. Se o fator deve ser omitido ou inserido como 2, use o método de declínio duplo.

O que é depreciação de ativos fixos e como calcular

A depreciação de ativos fixos é um conceito essencial para as empresas entenderem, pois desempenha um papel crucial na gestão financeira. Através do processo de depreciação, as empresas podem avaliar e registrar a diminuição do valor de seus ativos ao longo do tempo, refletindo sua depreciação contábil.

Calcular adequadamente a depreciação de ativos fixos é importante para garantir uma representação precisa do valor dos ativos nos registros contábeis e auxiliar na tomada de decisões estratégicas.

A importância da depreciação de ativos fixos está diretamente relacionada à necessidade de refletir a perda de valor dos ativos ao longo de sua vida útil.

Isso é especialmente importante para fins contábeis, pois permite que as empresas apresentem informações precisas sobre seus ativos e evitem distorções nos relatórios financeiros. Além disso, entender como calcular a depreciação de ativos fixos é essencial para determinar a eficiência dos investimentos em longo prazo e planejar a substituição ou manutenção adequada dos ativos.

Entendendo a depreciação de ativos fixos

A depreciação de ativos fixos é um conceito fundamental em contabilidade que as empresas devem compreender para avaliar com precisão o valor de seus ativos ao longo do tempo. Nesta seção exploraremos o conceito de depreciação contábil, bem como os fatores que desempenham um papel no seu cálculo, como valor residual e vida útil. Além disso, nos aprofundaremos nos diferentes métodos comumente empregados para calcular a depreciação.

O conceito de depreciação contábil

A depreciação contábil refere-se à alocação sistemática do custo de um ativo fixo ao longo de sua vida útil. Este processo envolve o reconhecimento de uma parte do valor do ativo como despesa em cada período contábil. Ao fazer isso, as empresas podem refletir com precisão a diminuição no valor do ativo devido ao desgaste, obsolescência ou outros fatores.

Fatores que afetam o cálculo da depreciação

Existem dois fatores principais que influenciam o cálculo da depreciação: valor residual e vida útil.

- Valor residual: Refere-se ao valor estimado que um ativo mantém no final de sua vida útil. Significa o valor que a empresa espera recuperar ao alienar o ativo, seja por venda ou troca.

- Vida útil: representa o período esperado durante o qual o ativo contribuirá para a geração de receitas do negócio. É crucial para determinar a despesa de depreciação ao longo do tempo.

Métodos comumente usados para calcular a depreciação

Vários métodos são empregados para calcular a depreciação, dependendo da natureza do ativo e dos requisitos do negócio. Alguns desses métodos incluem:

- Depreciação linear:Este método distribui o custo do ativo uniformemente ao longo de sua vida útil, resultando em uma despesa de depreciação constante a cada período.

- Depreciação acelerada:Ao contrário da depreciação linear, os métodos acelerados alocam despesas de depreciação mais altas nos primeiros anos da vida útil de um ativo, refletindo o maior uso esperado do ativo e o declínio no valor.

- Unidades de produção:Este método vincula a despesa de depreciação ao uso real ou produção do ativo. É particularmente adequado para ativos cujo valor ou utilidade está diretamente ligado ao volume de produção ou utilização.

Ao empregar estes diferentes métodos de depreciação, as empresas podem ajustar as suas demonstrações financeiras para reflectir o verdadeiro valor dos seus activos fixos ao longo do tempo, permitindo relatórios financeiros mais precisos e uma tomada de decisão informada.

| Método de depreciação | Descrição |

|---|---|

| Depreciação linear | Distribui o custo do ativo uniformemente ao longo de sua vida útil |

| Depreciação acelerada | Aloca despesas de depreciação mais altas nos primeiros anos, refletindo maior uso de ativos e declínio no valor |

| Unidades de Produção | Vincula as despesas de depreciação ao uso real ou à produção |

Como calcular a depreciação de ativos fixos

Calcular a depreciação de ativos fixos é essencial para empresas que desejam avaliar corretamente o valor de seus bens ao longo do tempo. Existem diferentes métodos utilizados para realizar essa estimativa, cada um com suas particularidades e aplicabilidade.

Método de depreciação linear

O método de depreciação linear é o mais comum e simples de ser aplicado. Nesse método, a depreciação é distribuída uniformemente ao longo da vida útil do ativo. Para calculá-la, utilize a seguinte fórmula:

- Depreciação Anual = (Valor do Ativo - Valor Residual ) / Vida Útil

Onde o Valor do Ativo é o preço de aquisição do bem, o Valor Residual é o valor estimado que o ativo terá após o fim de sua vida útil e a Vida Útil é o período de tempo estimado em que o ativo será utilizado.

Método de depreciação acelerada

O método de depreciação acelerada permite que a depreciação seja realizada de forma mais intensa nos primeiros anos de vida útil do ativo, aumentando gradualmente ao longo do tempo. Esse método é comumente utilizado quando se espera que o valor do ativo deprecie mais rapidamente nos primeiros anos de uso. O cálculo da depreciação acelerada varia de acordo com a legislação de cada país.

Método de depreciação por unidades produzidas

O método de depreciação por unidades produzidas é utilizado quando a depreciação do ativo está diretamente relacionada com sua produção. Nesse caso, o cálculo da depreciação é feito com base no número de unidades produzidas e na taxa de depreciação por unidade. A fórmula para calcular a depreciação por unidades produzidas é a seguinte:

- Depreciação Anual = (Valor do Ativo - Valor Residual ) / Total de Unidades Estimadas

É importante ressaltar que cada método de cálculo de depreciação possui suas vantagens e vantagens, e a escolha do método mais adequado dependerá das características e necessidades específicas de cada empresa.

Conclusão

Em conclusão, compreender e calcular com precisão a depreciação de ativos fixos é crucial para as empresas gerenciarem efetivamente seus demonstrativos financeiros e tomarem decisões informadas quanto à substituição ou manutenção de ativos. Ao seguir as diretrizes fornecidas neste artigo, as empresas podem garantir uma representação precisa do valor de seus ativos ao longo do tempo.

Perguntas frequentes

O que é depreciação de ativos e como calculá-la?

A depreciação de ativos refere-se à diminuição do valor dos ativos fixos ao longo do tempo. É importante calcular a depreciação com precisão para refletir o verdadeiro valor dos ativos nas demonstrações financeiras. Para calcular a depreciação, você pode seguir estas etapas:

- Determine o custo inicial do ativo.

- Identifique a vida útil do ativo, que é o período estimado em que estará em serviço.

- Subtraia o valor residual estimado do custo inicial para determinar a base depreciável.

- Escolha um método de depreciação, como depreciação linear ou depreciação acelerada.

- Divida a base depreciável pelo número de períodos da vida útil do ativo para calcular a despesa anual de depreciação.

O que é depreciação contábil?

A depreciação contábil é uma alocação sistemática do custo de um ativo ao longo de sua vida útil. Permite que as empresas distribuam o custo de um ativo ao longo do seu período esperado de utilização, refletindo o desgaste ou obsolescência que ocorre ao longo do tempo. Ao registrar as despesas de depreciação nas demonstrações financeiras, as empresas podem relatar com precisão o valor de seus ativos e determinar o valor contábil dos ativos a qualquer momento.

Que fatores afetam a depreciação de ativos?

Vários fatores podem impactar o cálculo da depreciação de ativos, incluindo:

- Valor residual: O valor estimado do ativo no final da sua vida útil.

- Vida útil: O período durante o qual se espera que o ativo proporcione benefícios económicos ao negócio.

- Método de depreciação: O método escolhido para alocar o custo do ativo ao longo de sua vida útil, como linear, acelerado ou unidades de produção.

E mais...

- Mudanças na condição do ativo ou no valor de mercado.

- Avanços tecnológicos que tornam o ativo obsoleto.

Quais são os métodos comumente usados para calcular a depreciação de ativos?

Existem vários métodos usados para calcular a depreciação de ativos. Os mais comuns incluem:

- Depreciação linear: Aloca um valor igual de despesas de depreciação a cada ano durante a vida útil do ativo.

- Depreciação acelerada: antecipa mais despesas de depreciação nos primeiros anos e menos nos últimos anos da vida útil de um ativo.

- Depreciação de unidades de produção: Aloca a depreciação com base no número de unidades que um ativo pode produzir ou nas horas que pode operar.

Por que é importante calcular com precisão a depreciação dos ativos?

O cálculo preciso da depreciação dos ativos é crucial para as empresas por vários motivos:

- Relatórios financeiros: As despesas de depreciação afetam a apresentação das demonstrações financeiras, refletindo com precisão o consumo dos ativos e a diminuição do valor ao longo do tempo.

- Gestão de ativos: o cálculo da depreciação de ativos ajuda as empresas a tomar decisões informadas sobre reparo, substituição ou venda de ativos.

- Implicações fiscais: As despesas de depreciação podem trazer benefícios fiscais, reduzindo o lucro tributável e diminuindo as obrigações fiscais.